在上期“学点经济学”中,我们讲到汇率是决定不同国家之间劳动贸易条件从而决定不平等交换的一个重要因素,今天我们就来讲讲汇率和国际收支平衡。

所谓汇率,就是在外汇市场上两种货币之间的交换比率。比如2021年3月5日,1美元可以兑换6.5元人民币就是人民币与美元之间汇率,也可以理解为按照人民币计价的一美元的“价格”。如果人民币相对于美元升值(美元相对于人民币贬值),那么1美元可以兑换到的人民币就会减少,如果人民币相对于美元贬值(美元相对于人民币升值),那么1美元可以兑换到的人民币就会增加。决定现实世界生活中不同国家货币之间汇率的主要因素是国际收支平衡和各国的汇率制度。

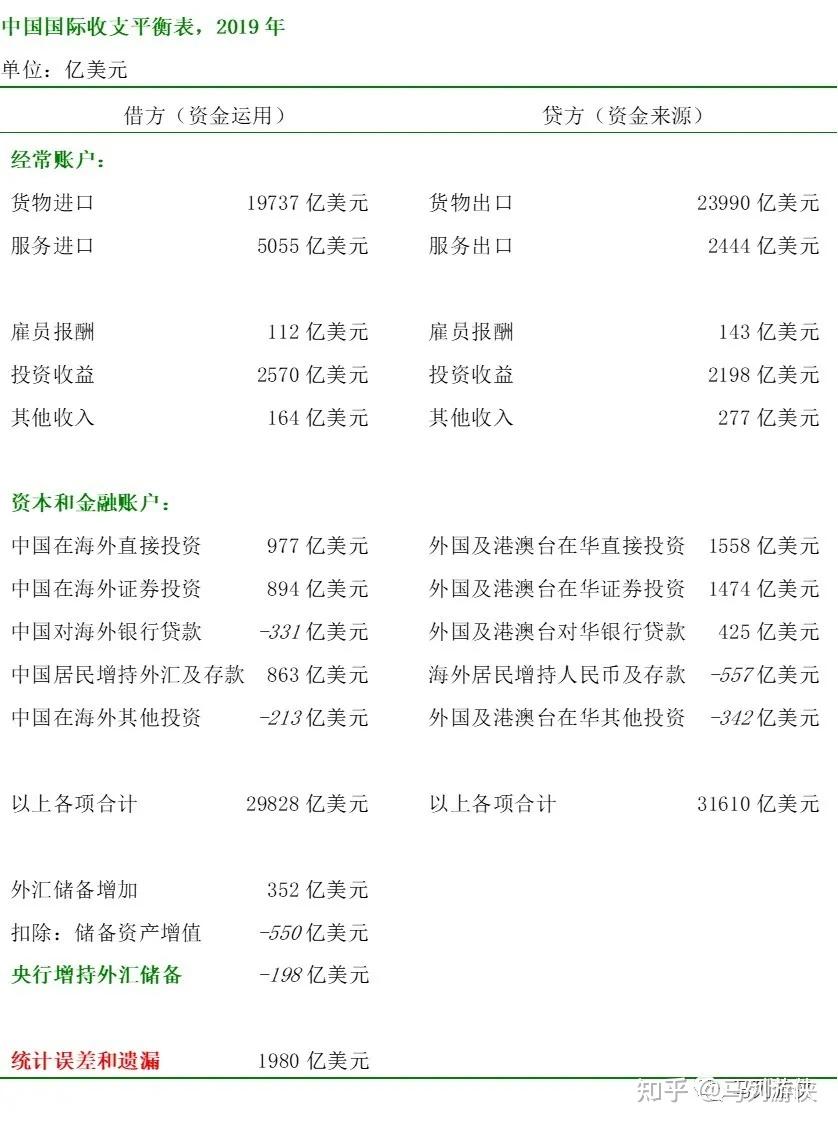

下表是2019年中国的国际收支平衡表:

国际收支平衡表反映的是一国在特定时间段(如一年内)参与国际经济活动所引起的资金流入和资金流出。对于中国这样的本国货币并非国际储备货币的国家来说,在国际经济活动中所发生的资金流入和资金流出也可以理解为外汇流入和外汇流出。所谓“外汇”,就是外国的货币或者以外国货币计价的金融资产。与前几期“学点经济学”谈到的资产负债表不同,国际收支平衡表中的各个项目反映的是流量而非存量,是在一定时间段以内发生的交易而非以往交易的累积。

该表的贷方(资金来源)反映的是中国在2019年通过各种方式获取的外汇总量,借方(资金运用)反映的是中国在2019年通过各种渠道支出的外汇总量。由于美元是世界上最广泛接受的储备货币,该表中的各个项目都以美元计价。

国际收支平衡表的第一个大项是经常账户的收支。国际收支平衡表中的经常账户指的是由国际贸易(货物和服务进出口)、生产要素(劳动和资本)报酬支付和转移支付组成的收支项目。其中前两行是货物和服务的进出口状况。中国在2019年约有4300亿美元的货物贸易盈余,但是在服务贸易上约有2500亿美元的赤字。经常账户的后三行是中国与其他国家之间收入流动的情况。值得注意的是,虽然中国在海外的总资产已经超过了外国在中国的总资产(中国在海外总资产的很大一部分是中国的外汇储备),因而在理论上中国属于“净资本输出国”,但是由于中国付给外国资本家的回报率远远大于中国投资在海外获得的回报率,中国从海外得到的“投资收益”反而比外国在中国获得的“投资收益”要少大约400亿美元。

就整个经常账户来说,2019年,中国有大约1410亿美元的顺差。

国际收支平衡表的第二个大项是资本和金融账户。资本和金融账户反映的是中国与外国之间资本流动的情况。在世界资本主义市场上,资本流动是一个国家的资本家以获取利润、利息、资本利得(比如,预期的股票和债券涨价)等为目的在外国从事投资的行为。

资本和金融账户下面的第一项是直接投资。直接投资指的是一个国家的资本家在外国开办新建企业或者通过收购足以控股的外国企业股票从而获取外国企业控制权的投资行为。这种投资的获利方式主要是通过在海外的长期投资以获得企业利润。比如,郭老板的富士康在郑州投资建立手机组装工厂就是外国及港澳台在华直接投资。从马克思主义经济学的角度分析,来自传统帝国主义国家(资本主义世界体系中的核心国家)的直接投资属于典型的生产资本输出。其本质是这些国家的资本家企图绕过本国劳动人民斗争得来的高工资,以直接榨取外国廉价劳动力所生产的剩余价值。列宁曾经指出,十九世纪末二十世纪初的几大帝国主义国家都把对外直接投资视为提高利润率的重要手段。2019年,外国及港澳台对华直接投资约为1600亿美元。

2019年,中国对外直接投资近1000亿美元。需要说明的是,中国的对外直接投资与传统帝国主义国家的直接投资有很大的不同。中国的海外直接投资中,只有很小一部分是投资在自然资源丰富的非洲、拉丁美洲等国,带有掠夺当地资源和剥削当地劳动群众的性质。中国海外直接投资的绝大部分(大约五分之四)是投在香港、澳门、新加坡等城市特区或城市国家的房地产以及设立在开曼群岛、英属维尔京群岛等“避税天堂”的空壳公司,带有比较明显的上层官僚和资本家对外转移非法所得的洗钱性质。

资本和金融账户下面的第二项是证券投资。证券投资的主要形式是购买债券、股票等有价证券。与直接投资不同,证券投资的目的是为了获得短期利润,带有比较突出的金融投机的性质。2019年,中国对海外的证券投资约900亿美元,外国及港澳台对华证券投资约1500亿美元。

资本和金融账户下面的第三项是银行贷款。2019年,中国对海外银行贷款一项是“-331亿美元”,就是说,这一年中国银行部门在海外的贷款余额减少了300多亿美元。

资本和金融账户下面的第四项是一个国家居民增持的外汇现金和外汇存款。2019年,中国居民增持外汇现金和外汇存款约900亿美元,海外居民则减持人民币现金和人民币存款约600亿美元。

就整个资本和金融账户来说,2019年,中国有大约570亿美元的顺差。

到此为止,经常账户与资本和金融账户的贷方合计为31610亿美元,借方合计为29828亿美元。两者抵消,在考虑外汇储备变化之前,中国2019年的国际收支账户共有顺差1782亿美元。这说明,如果没有统计误差,中国人民银行的外出储备应该在这一年增加大约1782亿美元。

实际情况是,2019年,中国人民银行的外汇储备只增加了352亿美元,而且这些增加完全是由于汇率变化和中国持有的外汇储备所包括的海外资产的市价上升带来的。在扣除了汇率变化和资产价格上升的因素以后,在当年有统计的外汇买卖中,中国人民银行实际上减持外汇储备198亿美元。

这样,中国的国际收支账户本有顺差1782亿美元,中国人民银行在外汇买卖中不仅没有增加外汇储备,反而减少外汇储备198亿美元。这样,中国国际收支平衡表的贷方一侧各项相加与借方一侧各项相加相比,就多出了1980亿美元无法解释。由此产生的“统计误差和遗漏”是否代表了各个大小官僚和资本家各种未便统计、未便说明的资本外逃,还有待进一步研究。

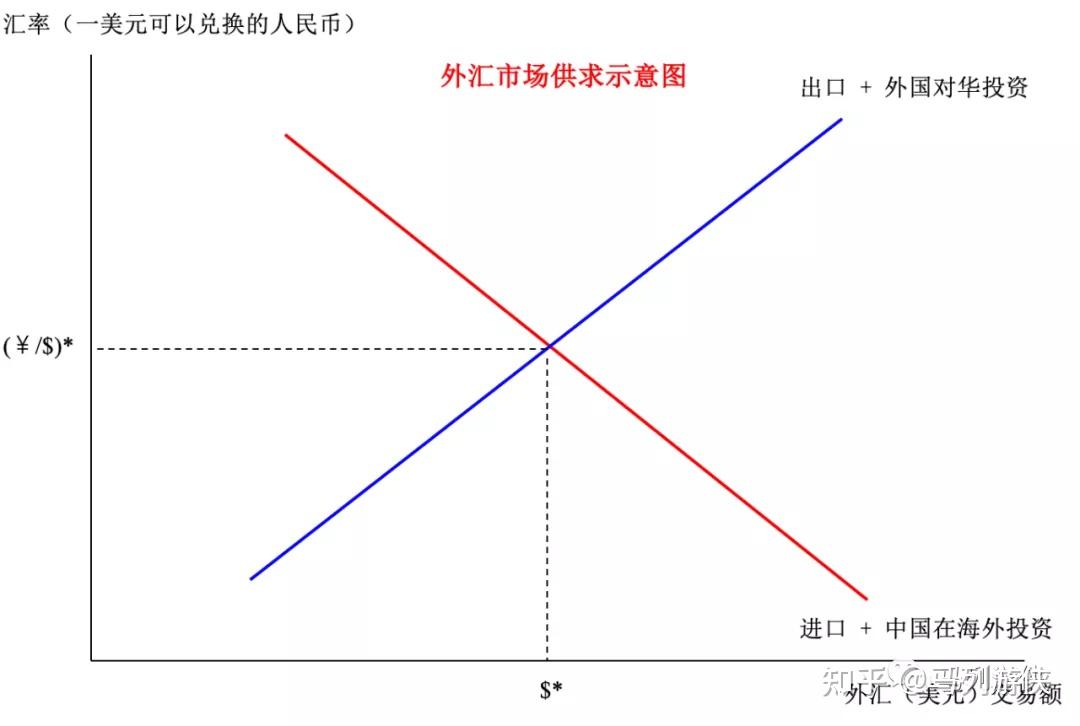

我们还可以借用一个国家的国际收支平衡表来说明外汇市场的供求以及影响一个国家货币对外币汇率的各种因素。在上述的国际收支平衡表中,贷方的主要项目包括中国向外国出口货物和服务以及外国对华的各项投资。当中国企业向外国出口货物和服务时,外商用外汇(这里用美元来代表)来支付。当外国资本家向中国投资时,要用美元等外汇换成人民币以购买按照人民币计价的中国资产。因此,中国向外国出口货物和服务、外国对华投资,都可以理解为中国外汇市场上的外汇供给(同时也是外汇市场上对人民币的需求)。

另一方面,在上述的国际收支平衡表中,借方的主要项目包括中国从外国进口货物和服务以及中国在海外的各项投资。当中国企业从外国进口货物和服务时,中国进口商要先用人民币购买外汇(仍用美元来代表)。当中国资本家向海外投资时,也要先用人民币购买美元等外汇,然后再购买按照外币计价的外国资产。因此,中国从外国进口货物和服务、中国在海外投资,都可以理解为中国外汇市场上对外汇的需求(同时也是外汇市场上的人民币供给)。

下图说明了外汇市场上供求之间的基本关系:

该图横轴表示的是外汇(美元)交易额,纵轴表示的是人民币汇率(一美元可以兑换的人民币,也可以理解为按照人民币计算的一单位外币的“价格”)。图中,蓝色曲线代表的是外汇(美元)的供给。假如人民币相对于美元贬值、美元相对于人民币升值(一美元可以兑换更多的人民币),那么,在其他条件不变的情况下,中国的出口商品按照美元计算就会更加便宜,按照美元计算的中国资产价格也会下降,从而刺激外国的资本家增加对中国商品和资产的需求。在中国的外汇市场上,这就会增加对人民币的需求,同时增加外汇的供给。因此,蓝色曲线是一条正斜率的、向上倾斜的曲线,说明外汇的供给与一美元可以兑换的人民币(按照人民币计算的一单位外币的“价格”)呈正相关关系。

红色曲线代表的是对外汇(美元)的需求。假如人民币相对于美元升值、美元相对于人民币贬值(一美元可以兑换比较少的人民币),那么,在其他条件不变的情况下,中国从国外进口的商品按照人民币计算就会比较便宜,按照人民币计算的外国资产价格也会下降,从而刺激中国的资本家增加对外国商品和资产的需求。在中国的外汇市场上,这就会增加人民币的供给,同时增加对外汇的需求。因此,红色曲线是一条负斜率的、向下倾斜的曲线,说明对外汇的需求与一美元可以兑换的人民币(按照人民币计算的一单位外币的“价格”)呈负相关关系。

当红蓝两线相交时,说明外汇市场上的供给和需求达到了均衡,这个时候的汇率也就是外汇市场上的均衡汇率。

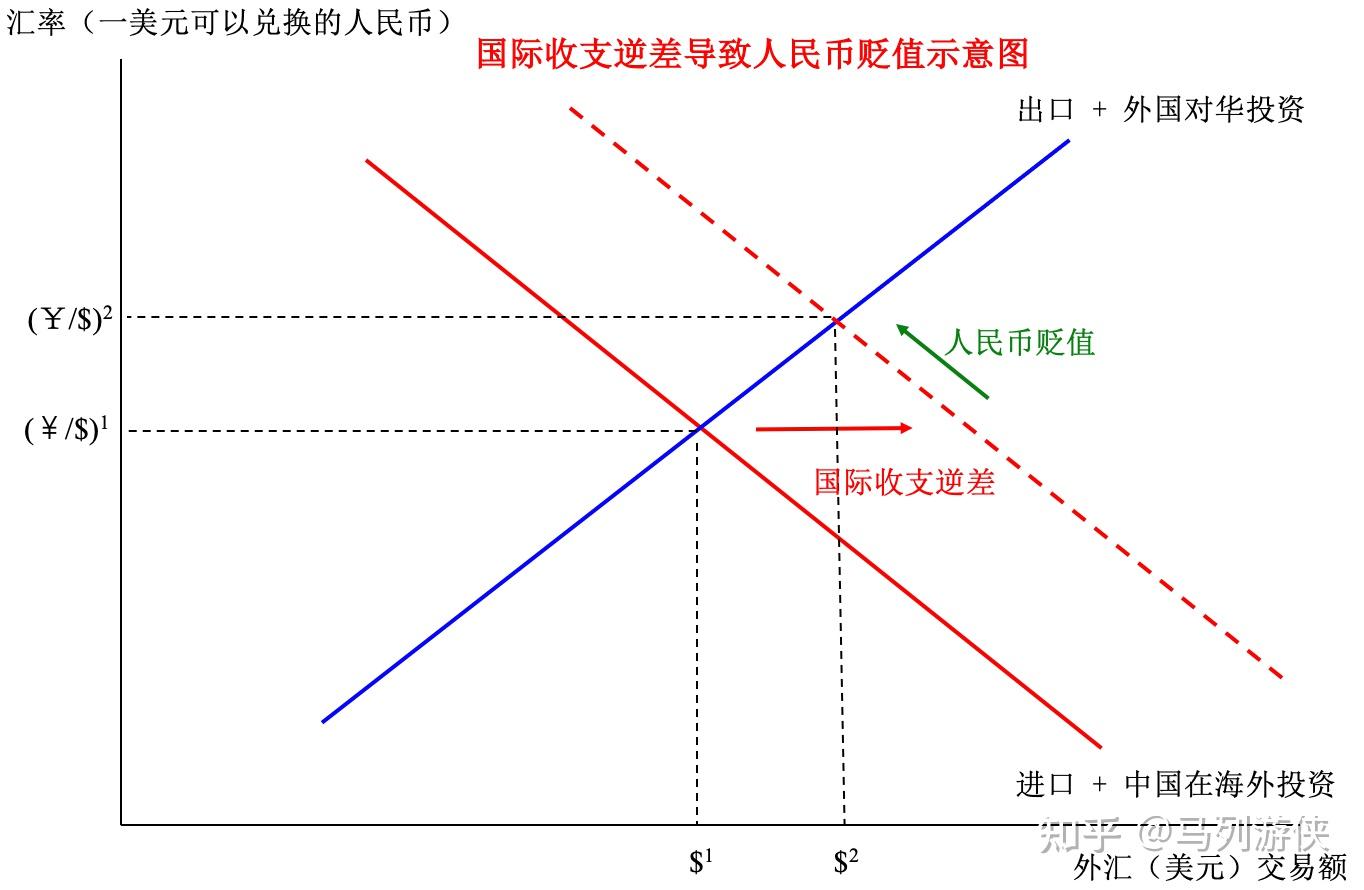

让我们设想这样一种情况,中国的资本家由于对特色市场经济失去信心,发生了大规模资本外逃,从而导致中国的国际收支账户发生大量逆差。在外汇市场供求示意图中,这一情况可以用外汇需求曲线(红色曲线)向右移动来说明。

由于外汇需求曲线向右移动,在原来的汇率水平上,对外汇的需求大于外汇的供给,从而产生了一个巨大的缺口。这时,如果没有中央银行的干预,在外汇市场上用人民币计算的外汇(美元)价格就会不断上涨。随着按照人民币计算的外汇(美元)价格上涨,对外汇的需求会有所减少、供给会有所增加,直至外汇需求曲线与外汇供给曲线相交于一个更高的均衡点。最后的结果,就是人民币贬值、美元升值。

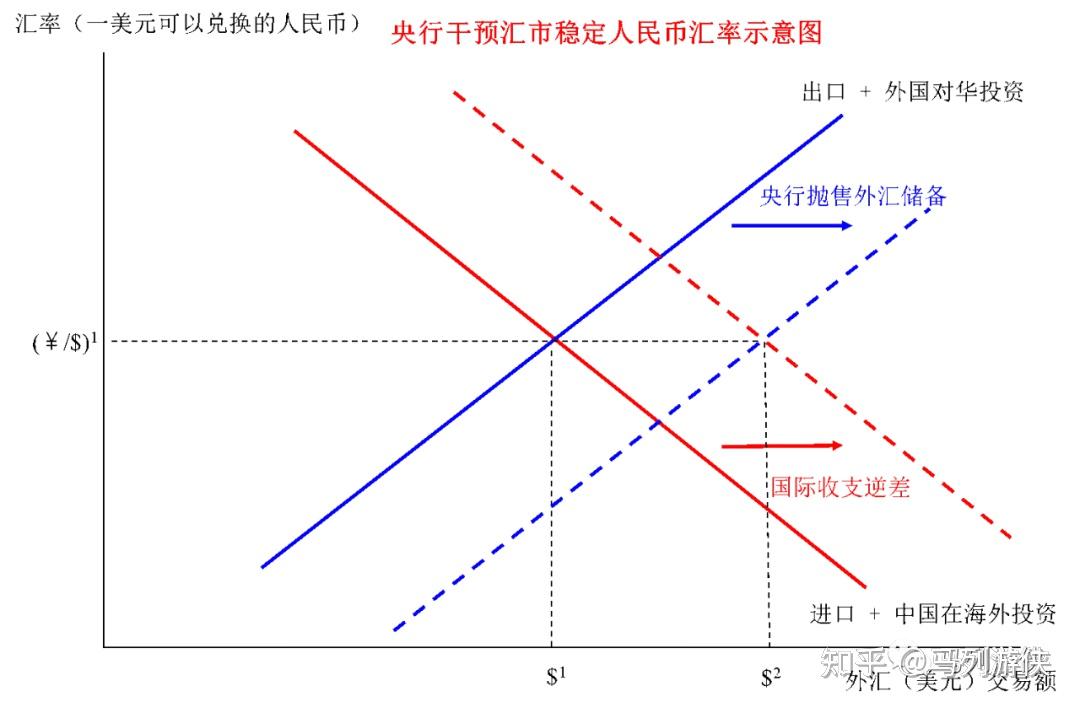

在现实经济生活中,中国实行的是所谓“有管理的浮动汇率”制度,即中央银行虽然不设定法定汇率,但却通过买卖外汇的方式干预外汇市场,将汇率波动限制在一个比较小的范围内。

如果中国经济发生大规模的国际收支逆差,中央银行可以选择对外汇市场做出干预以稳定汇率。下图说明了中央银行干预外汇市场以稳定汇率的情况:

当外汇市场的需求大于供给时,中央银行可以选择抛售外汇储备,以增加外汇市场上的外汇供给。在上图中,这表现为蓝色曲线向右移动。如果蓝色曲线右移动的幅度与红色曲线向右移动的幅度一样大,那么虽然发生了国际收支逆差,人民币汇率仍然可以保持稳定。如果这里设想的国际收支逆差是由私人资本家的资本外逃引起的,那么中央银行对外汇市场干预的实质,就是用中央银行以往积累的外汇储备来满足私人资本外逃的需要。

但是,中央银行干预外汇市场以稳定汇率的能力受到其所积累的外汇储备的限制。如果一个国家发生了非常大规模的资本外逃,不断地消耗中央银行原来持有的外汇储备,中央银行最终会因为外汇储备枯竭而不得不放弃对外汇市场的干预。那时,这个国家的货币就会发生的大幅度的急剧贬值,正如1997-1998年多个东南亚国家以及韩国、俄罗斯曾经遭遇的情况。(作者:草庐棋士、远航一号)

公司名称: 亚游-亚游娱乐-注册登录站

手 机: 13800000000

电 话: 400-123-4567

邮 箱: admin@youweb.com

地 址: 广东省广州市天河区88号